การลงทุน

บัญชีหุ้นกู้อีซี่ดี

บริการรับฝากหุ้นกู้แบบไร้ใบ

ไม่ต้องเก็บรักษาใบหุ้นกู้อีกต่อไป

บนแอป SCB EASY

ผลการค้นหา "{{keyword}}" ไม่ปรากฎแต่อย่างใด

การใช้และการจัดการคุกกี้

ธนาคารมีการใช้เทคโนโลยี เช่น คุกกี้ (cookies) และเทคโนโลยีที่คล้ายคลึงกันบนเว็บไซต์ของธนาคาร เพื่อสร้างประสบการณ์การใช้งานเว็บไซต์ของท่านให้ดียิ่งขึ้น โปรดอ่านรายละเอียดเพิ่มเติมที่ นโยบายการใช้คุกกี้ของธนาคาร

การใช้และการจัดการคุกกี้

ธนาคารมีการใช้เทคโนโลยี เช่น คุกกี้ (cookies) และเทคโนโลยีที่คล้ายคลึงกันบนเว็บไซต์ของธนาคาร เพื่อสร้างประสบการณ์การใช้งานเว็บไซต์ของท่านให้ดียิ่งขึ้น โปรดอ่านรายละเอียดเพิ่มเติมที่ นโยบายการใช้คุกกี้ของธนาคาร

เปิดเทคนิคสแกนหุ้นกู้ เสริมภูมิคุ้มกันพอร์ตลงทุน

หุ้นกู้เป็นสินทรัพย์ประเภทหนึ่งที่ได้รับความสนใจจากนักลงทุนไทยไม่น้อยในช่วงที่ผ่านมา เนื่องจากจัดอยู่ในกลุ่มตราสารหนี้ ที่โดยทั่วไปมักมีระดับความเสี่ยงต่ำกว่าหุ้น และถึงแม้จะมีโอกาสให้ผลตอบแทนต่ำกว่าหุ้น แต่ก็สูงกว่าพันธบัตรรัฐบาล อีกทั้งในช่วงที่อัตราดอกเบี้ยค้างอยู่ในระดับสูง และมีแนวโน้มปรับลดลงในระยะข้างหน้า ตราสารหนี้ยิ่งได้รับความสนใจมากกว่าหุ้นที่มีความผันผวนสูง

ขณะที่ฝั่งเอกชนผู้ออกหุ้นกู้เอง ในปี 2565 มีการออกหุ้นกู้รวมมากกว่า 1.2 ล้านล้านบาท สูงสุดเป็นประวัติการณ์ เนื่องจากแนวโน้มดอกเบี้ยขาขึ้น ทำให้ผู้ประกอบการต้องเร่งออกหุ้นกู้เพื่อล็อกต้นทุนการเงินให้ต่ำไว้ก่อน ส่วนในปี 2566 คาดว่าภาคเอกชนจะออกหุ้นกู้รวมไม่ต่ำกว่า 1.3 ล้านล้านบาท ทำสถิติสูงสุดใหม่อีกครั้ง

อย่างไรก็ตาม ตั้งแต่ต้นปีจนถึงปัจจุบันกลับมีข่าวที่ทำให้คนซื้อหุ้นกู้ใจสั่นกันเป็นแถว จากกรณีบริษัทจดทะเบียนบางแห่งผิดนัดจ่ายดอกเบี้ย และที่ร้อนแรงที่สุดคือกรณีบริษัท สตาร์ค คอร์เปอเรชั่น จำกัด (มหาชน) หรือ STARK ที่มีวงเงินหุ้นกู้กว่า 9.2 พันล้านบาท เสี่ยงผิดนัดชำระหนี้

เมื่อเจอสถานการณ์เช่นนี้ นักลงทุนบางส่วนเริ่มกังวลใจเกี่ยวกับการลงทุนในหุ้นกู้ว่าควรเลือกอย่างไรจึงจะลดความเสี่ยงในการผิดนัดชำระหนี้ได้ ซึ่งในเรื่องนี้ผมขอเน้นย้ำกับผู้ลงทุนว่า

“การลงทุนมีความเสี่ยง ไม่มีของฟรีในโลก เวลาลงทุนต้องพิจารณาเสมอว่า ยิ่งนำเสนอผลตอบแทนสูงขึ้นเท่าใด ยิ่งแลกมาด้วยความเสี่ยงที่สูงขึ้นเท่านั้น”

โดยการเลือกลงทุนหุ้นกู้ควรพิจารณาองค์ประกอบสำคัญ ได้แก่ อันดับความน่าเชื่อถือ ประเภทของหุ้นกู้ที่เลือกลงทุน และบรรษัทภิบาลของผู้ออกหุ้นกู้

การพิจารณาอันดับความน่าเชื่อถือของหุ้นกู้

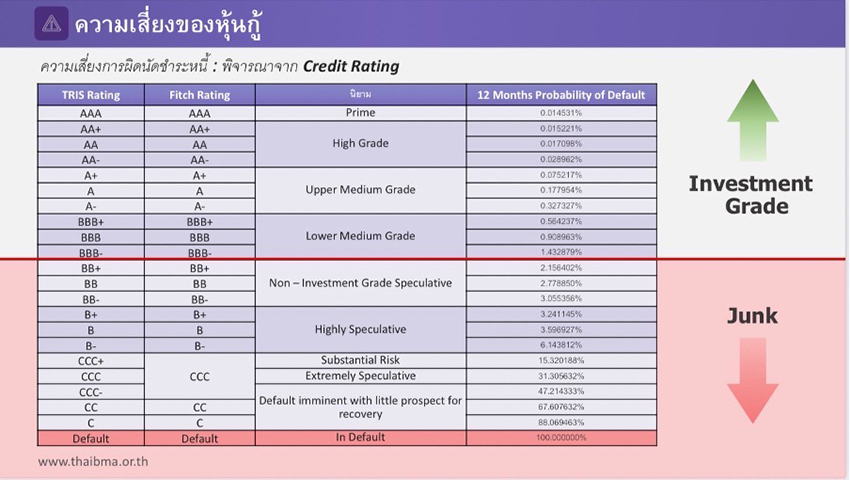

สำหรับประเด็นเริ่มต้นที่นักลงทุนทั่วไปควรพิจารณาคือการจัดอันดับความน่าเชื่อถือของหุ้นกู้ ซึ่งดำเนินการโดยสถาบันจัดอันดับความเชื่อถือที่ได้รับความเห็นชอบจากสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) ได้แก่ บริษัท ทริสเรทติ้ง จำกัด และบริษัท ฟิทช์ เรทติ้งส์ (ประเทศไทย) จำกัด ซึ่งถือเป็นบุคคลที่สาม (Third Party) ที่มาช่วยวิเคราะห์และจัดอันดับความน่าเชื่อถือไว้ให้ โดยที่บริษัทเหล่านี้จะไปวิเคราะห์องค์ประกอบหลายด้านประกอบ โดยเน้นการวิเคราะห์เชิงลึกถึงความสามารถในการชำระหนี้ของบริษัทเป็นหลัก และใช้องค์ประกอบการวิเคราะห์ ทั้งด้านการเงิน เช่น สภาพคล่อง ความสามารถในการทำกำไร รวมถึงประสบการณ์ในธุรกิจ โครงสร้างการถือหุ้น และภาวะอุตสาหกรรม เป็นต้น

สำหรับอันดับความน่าเชื่อถือ (Rating) ที่ให้ก็จะมีไล่ตั้งแต่สูงสุดระดับ AAA ลดหลั่นลงมาจะเป็น AA ที่มีประจุบวก ไม่มีประจุ และประจุลบ จนกระทั่งถึง BBB- ซึ่งถือเป็นอันดับท้ายสุดที่จะจัดประเภทให้อยู่ในกลุ่มตราสารที่ลงทุนได้ หรือ Investment Grade ส่วนระดับที่ต่ำกว่านี้ลงไปจะถือว่าเป็น High Yield หรือ Junk Bond ซึ่งก็คือหุ้นกู้ที่เริ่มมีความเสี่ยงสูงขึ้นมา จนถึงจัดให้อยู่ในกลุ่มต่ำกว่าระดับที่ลงทุนได้ ซึ่งกลุ่มนี้มักมาพร้อมผลตอบแทนที่สูงขึ้นเช่นกัน โดยลำดับล่างสุดของตารางการจัดอันดับก็คือ D หมายถึง หุ้นกู้ที่ผิดนัดชำระหนี้ (in default)

ทั้งนี้ มีหลายคนเวลาลงทุนหุ้นกู้มักพิจารณาเพียงดอกเบี้ยรับที่นำเสนอเพียงอย่างเดียว ซึ่งในความเป็นจริงแล้วผมขอย้ำว่าดูดอกเบี้ยอย่างเดียวไม่พอ แต่ต้องดูความสามารถในการชำระหนี้ประกอบด้วย ซึ่งจะถูกรวมไว้ในการพิจารณาความเสี่ยงตาม Rating ที่ถูกระบุไว้ และอีกประเด็นสำคัญที่ควรดูใน Rating คือโอกาสการผิดนัดชำระหนี้

สิ่งที่ผู้ลงทุนพึงระวังคือ

การที่ Rating ของผู้ออกหุ้นกู้ลดลงเรื่อยๆ หมายถึงความเสี่ยงการผิดนัดชำระหนี้ที่เพิ่มขึ้น โดยหุ้นกู้ที่ Rating ลดลงหนึ่งระดับ อาจหมายถึงความเสี่ยงผิดนัดชำระหนี้เพิ่มขึ้นมาเท่าตัวจากเดิม

การพิจารณาประเภทของหุ้นกู้

นอกจาก Rating แล้ว การคัดเลือกประเภทของหุ้นกู้ที่จะลงทุนก็มีความสำคัญ เนื่องจากหุ้นกู้มีหลายประเภท บริษัทเดียวกันออกหุ้นกู้หลายครั้ง ก็อาจออกหุ้นกู้ประเภทที่ต่างกันได้ ซึ่งหุ้นกู้แต่ละประเภทมีความเสี่ยงแตกต่างกัน เรียงตามลำดับการได้รับชำระหนี้คืนต่างกัน ดังนี้

ทั้งนี้ ปัจจุบันตลาดมีการพัฒนาผลิตภัณฑ์หุ้นกู้ให้มีความหลากหลายมากยิ่งขึ้น เช่น

หุ้นกู้ชั่วนิรันดร์ (Perpetual Bond)

ที่จะมีความเสี่ยงสูงกว่าหุ้นกู้ทั่วไป เพราะไถ่ถอนคืนได้เมื่อเลิกกิจการเท่านั้น ทำให้หุ้นกู้ประเภทนี้มักนำเสนอผลตอบแทนที่สูงกว่าหุ้นกู้ทั่วไป และหุ้นกู้แปลงสภาพ (Convertible Bond)

ที่มีคุณสมบัติแปลงเป็นหุ้นสามัญได้ตามราคาที่กำหนด โดยบริษัทผู้ออกหุ้นกู้จะออกหุ้นสามัญจำนวนที่มีมูลค่าเท่ากับตราสารหนี้ที่ถืออยู่ ฉะนั้นระหว่างที่ลงทุนจึงสามารถเปลี่ยนสถานะจากเจ้าหนี้เป็นเจ้าของได้ เหมาะสำหรับผู้ลงทุนที่คาดหวังผลตอบแทนสูงขึ้นจากกำไรส่วนต่างราคาซื้อขายหุ้น อย่างไรก็ตาม กรณีที่ราคาหุ้นสามัญต่ำกว่าราคาที่กำหนดไว้ในการแปลงสภาพก็เก็บหุ้นกู้ไว้รับคืนเงินต้นได้

ทั้งนี้ ตลาดตราสารหนี้ภาคเอกชนไทยส่วนใหญ่จะมีหุ้นกู้ไม่ด้อยสิทธิ ไม่มีหลักทรัพย์ค้ำประกัน (Senior Unsecured Bond) เป็นหลัก นอกจากนี้ก็มีหุ้นกู้ Perpetual Bond ที่ด้อยสิทธิ และหุ้นกู้ที่มีหลักประกันบ้าง สำหรับบริษัทที่ไม่ได้จัดอันดับเครดิต

อย่างไรก็ตาม แม้จะมีหลักประกันแล้ว ก็ควรพิจารณาหลักทรัพย์ที่นำมาเป็นประกันเพิ่มเติมด้วย ดังนี้

การพิจารณาบรรษัทภิบาลของผู้ออกหุ้นกู้

ทั้งนี้ บรรษัทภิบาลถือเป็นประเด็นสำคัญที่ผู้ลงทุนควรพิจารณาในปัจจุบัน ซึ่งจะเป็นส่วนหนึ่งที่ช่วยลดความเสี่ยงในการเผชิญปัญหาหลวมตัวไปลงทุนในบริษัทที่ตกแต่งงบการเงินและทุจริตภายในได้ โดยเราเชื่อว่าในอนาคตหน่วยงานที่ทำหน้าที่ประเมินคะแนนบรรษัทภิบาลของบริษัทจดทะเบียนจะยิ่งเพิ่มความเข้มงวดในการตรวจสอบมากขึ้น เพื่อคัดกรองบริษัทที่ตกแต่งงบการเงิน สร้างยอดขายปลอม กำไรปลอม ลูกหนี้ทางการค้าที่มากผิดปกติ มีการทำธุรกรรมระหว่างผู้บริหารที่เกี่ยวข้องกับบริษัท ซึ่งเป็นรายการความขัดแย้งทางผลประโยชน์ (Conflict of Interest) ออกไป

นอกเหนือจากดูรายงานจากสถาบันที่ประเมินคะแนนบรรษัทภิบาลแล้ว ผู้ลงทุนควรพิจารณาความโปร่งใสในการเปิดเผยข้อมูลของบริษัทด้วย โดยดูเพิ่มเติมว่ามีการเปิดเผยข้อมูลเกี่ยวกับผู้มีส่วนเกี่ยวข้อง (Stakeholder) ไว้อย่างไร ไม่ว่าจะเป็นเจ้าหนี้ ผู้ถือหุ้น พนักงานบริษัท สังคม โดยดูว่าบริษัทมีความห่วงใยต่อผู้มีส่วนเกี่ยวข้องเหล่านี้แค่ไหน รวมทั้งพิจารณาประวัติของผู้บริหารด้วย เพื่อประเมินว่าเงินลงทุนของเราจะปลอดภัยหรือไม่หากผู้บริหารมีประวัติเช่นนี้

สำหรับการพิจารณา 3 ประเด็นข้างต้นเป็นเพียงแนวทางเบื้องต้นในการคัดเลือกลงทุนหุ้นกู้เท่านั้น แต่หากผู้ลงทุนมีเวลามากเพียงพอก็ควรศึกษาให้หนักขึ้น แม้จะทำให้ผู้ลงทุนต้องเหนื่อยและลำบากขึ้น แต่ก็ถือเป็นเกราะป้องกันชั้นดี เพราะการลงทุนมีความเสี่ยง ไม่มีใครที่ดูแลเงินของเราได้ดีเท่ากับเรา ดังนั้นควรวิเคราะห์งบการเงิน ไม่ว่าจะเป็นงบดุล งบกำไรขาดทุน และงบกระแสเงินสดเพิ่มเติมด้วย

คู่มือวิเคราะห์งบการเงินฉบับเร่งรัด

การพิจารณางบดุล

– เวลาวิเคราะห์งบการเงิน อันดับแรกให้ผู้ลงทุนสังเกตงบดุลของบริษัทก่อน โดยเน้นดูว่ามีความผิดปกติหรือไม่ เช่น ทำไมสินทรัพย์ของบริษัทนี้โตเร็วผิดปกติ เกิดจากอะไร ลูกหนี้การค้าทำไมมีจำนวนเพิ่มขึ้นมาก หรือระยะเวลาการจ่ายหนี้เปลี่ยนไปเป็นยาวขึ้น เดิมเคยมีระยะเวลาการจ่ายหนี้ 30 วัน กลายเป็น 60 วัน ซึ่งโดยปกติหากระยะเวลาการจ่ายหนี้เกินกว่า 90 วัน จะถือว่าเริ่มเป็นหนี้เสียแล้ว หากยึดตามหลักเกณฑ์การนับ NPL ของธนาคารพาณิชย์ ฉะนั้นต้องจับตาข้อมูลนี้เป็นพิเศษ

นอกจากนี้ หากบริษัทมีหนี้สินสูงขึ้นมากก็ต้องระมัดระวังเช่นกัน เพราะการที่หนี้สินเริ่มสูงขึ้น บริษัทจะมีความเสี่ยงมากขึ้น ส่วนกรณีที่บริษัทมีกำไรสะสมลดลง หรือเคยมีกำไรสะสมแล้วกลายเป็นขาดทุนสะสม ก็ต้องตั้งข้อสังเกตและติดตามมากขึ้น เพราะตามสมการงบดุล หากสินทรัพย์น้อยกว่าหนี้สิน + ส่วนของผู้ถือหุ้น แสดงว่าบริษัทอาจเข้าข่ายการล้มละลาย ไม่มีเงินมาจ่ายชำระคืนหนี้ได้

การพิจารณางบกำไรขาดทุน – ผู้ลงทุนควรพิจารณาการเติบโตของรายได้ ความสามารถในการทำกำไร พร้อมเปรียบเทียบกำไรก่อนดอกเบี้ย ภาษี ค่าเสื่อม และค่าตัดจำหน่าย (EBITDA) กับกำไรสุทธิที่ออกมา โดยต้องให้ความสำคัญในการพิจารณาว่าการที่บริษัทมีรายได้หรือกำไรเพิ่มมากขึ้นอย่างผิดปกติเมื่อเทียบกับปีที่ผ่านมา อาจมองว่าเป็นปัจจัยบวก แต่ต้องมีคำอธิบายสาเหตุการเพิ่มขึ้นนั้นอย่างสมเหตุสมผลด้วย เพื่อป้องกันการตกแต่งตัวเลขยอดขายเทียมเหมือนที่เคยเกิดขึ้นกับบางบริษัท

การพิจารณางบกระแสเงินสด

– ส่วนนี้สำคัญมากๆ สำหรับผู้ถือหุ้นกู้ซึ่งมีสถานะเป็นเจ้าหนี้ เพราะถึงแม้ผู้ออกหุ้นกู้จะมีกำไรมาก แต่หากไม่มีเงินสดรับที่เกิดขึ้นจริงจากการดำเนินงาน ก็อาจส่งผลให้งบกระแสเงินสดอาจติดลบได้ ซึ่งหมายความว่าจะไม่มีสภาพคล่องมาจ่ายคืนหนี้ให้กับเจ้าหนี้

การวิเคราะห์อัตราส่วนทางการเงิน

– ตัวอย่างข้อมูลที่ควรนำมาวิเคราะห์ ได้แก่

EBITDA / ดอกเบี้ยจ่าย เพื่อดูว่ามีความสามารถชำระดอกเบี้ยได้แค่ไหน EBITDA/(ดอกเบี้ยจ่าย + หนี้สินระยะยาวที่จะครบกำหนดในหนึ่งปีข้างหน้า) เพื่อประเมินความสามารถชำระหนี้ ซึ่งทั้งสองอัตราส่วนนี้ ตัวเลขยิ่งมากก็ยิ่งดี หนี้สินรวม/ส่วนผู้ถือหุ้น เพื่อดูอัตราส่วนหนี้สินต่อทุน (D/E) ถ้ายิ่งน้อยก็ยิ่งดี แต่ทั้งนี้ต้องเทียบกับบริษัทอื่นในอุตสาหกรรมด้วย EBITDA/รายได้รวม เพื่อประเมินความสามารถในการทำกำไร โดยวัดด้วยกำไรจากการดำเนินงาน ตัวเลขยิ่งมากยิ่งดี และกำไรสุทธิ/รายได้รวม เพื่อดูความสามารถทำกำไร วัดจากกำไรสุทธิ

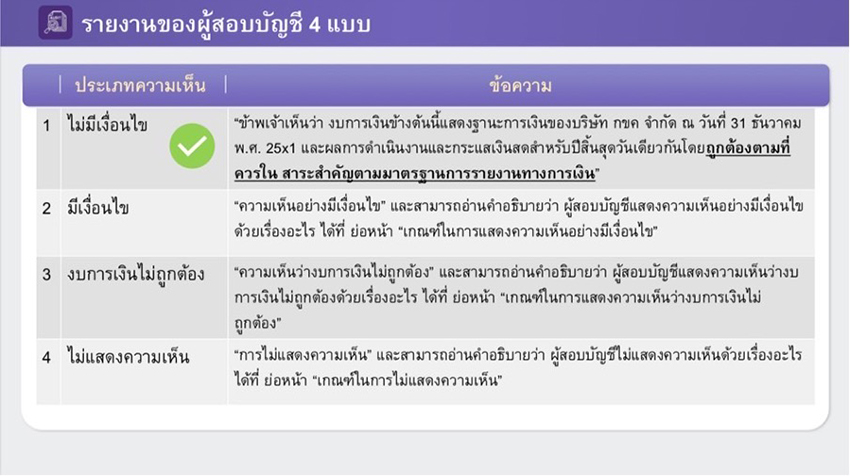

การอ่านหมายเหตุประกอบงบการเงิน

– ในงบการเงินนั้นจะมีการรายงานความเห็นของผู้สอบบัญชีเอาไว้ด้วย ซึ่งถือเป็นส่วนสำคัญที่ผู้ลงทุนควรสังเกต เพราะจะทำให้รู้ว่าสบายใจได้แค่ไหนกับการลงทุนในบริษัทนี้ โดยความเห็นของผู้สอบบัญชีมี 4 แบบ

แบบแรกคือ ไม่มีเงื่อนไข ถ้าผู้สอบบัญชีรับรองงบออกมาแบบนี้ และเป็นผู้สอบบัญชีที่เข้มงวด เชื่อถือได้ ผู้ลงทุนก็สบายใจได้ แปลว่าตรวจสอบอย่างดีแล้ว ไม่พบอะไรที่น่าเป็นห่วง

ส่วนความเห็นของผู้สอบบัญชีอีก 3 แบบ หากพบอาจต้องเข้าไปตรวจสอบหรืออาจหลีกเลี่ยงการลงทุนในบริษัทนั้นๆ เพราะพบว่ามีความผิดปกติของงบการเงิน ได้แก่ แบบที่ 2 มีเงื่อนไข ถ้าแสดงความเห็นแบบนี้ ผู้ลงทุนต้องรีบเข้าไปดูคำอธิบายหมายเหตุประกอบงบการเงินว่าเขียนความเห็นอะไรไว้บ้าง ผู้สอบบัญชีมีข้อผิดสังเกตเรื่องอะไร แบบที่ 3 งบการเงินไม่ถูกต้อง และแบบที่ 4 ไม่แสดงความเห็น กรณีความเห็นเป็นเช่นนี้ ผู้ลงทุนยังไม่ควรเข้าไปลงทุน

โดยรวมแล้วเราพบว่าที่ผ่านมาหุ้นกู้ที่ผิดนัดชำระหนี้มักมาจากการที่บริษัทไม่แข็งแรง เมื่อเจอสถานการณ์เศรษฐกิจที่อ่อนแอมากขึ้น และต้องฝ่าวิกฤตโควิด บวกกับดอกเบี้ยที่สูงขึ้น ทำให้ต้นทุนทางการเงินสูงขึ้น ขณะที่การออกหุ้นกู้ใหม่มารีไฟแนนซ์หนี้เดิมก็ทำได้ยากขึ้น จึงทำให้บริษัทที่อ่อนแอมีความน่าเชื่อถือต่ำกว่าระดับ Investment Grade ขาดสภาพคล่อง ส่วนกรณีของ STARK นั้นถือเป็นการผิดนัดชำระหนี้จากปัญหาเฉพาะตัวเกี่ยวกับการทุจริต มีเหตุการณ์ที่มิชอบเกิดขึ้น

โดยสรุปแล้วผู้ลงทุนต้องถามใจตัวเองให้ดีว่า หากลงทุนหุ้นกู้ไปแล้วเกิดเหตุการณ์ไม่ดี เรายอมความเสี่ยงได้มากน้อยแค่ไหน หากรับได้น้อยมากให้พยายามเลือกหุ้นกู้ที่มีอันดับความน่าเชื่อถือระดับบนๆ เช่น AA ขึ้นไปจนถึง AAA แต่ถ้ารับความเสี่ยงได้สูงหน่อยอาจลงทุนในหุ้นกู้ High Yield ที่นำเสนอผลตอบแทนสูงๆ ได้ด้วย อย่างไรก็ตาม ผู้ลงทุนควรตระหนักว่าผลตอบแทนสูงมาคู่กับความเสี่ยงสูงเสมอ

ขณะที่การผิดนัดชำระหนี้เป็นความเสี่ยงที่ผู้ลงทุนมีโอกาสเจอได้จากการลงทุนในหุ้นกู้ แต่หากต้องการลดความเสี่ยงในประเด็นนี้ ผู้ลงทุนควรพยายามกระจายความเสี่ยง อย่ามั่นใจกับสินทรัพย์ใดสินทรัพย์หนึ่งหรือหลักทรัพย์ใดหลักทรัพย์หนึ่งมากเกินไป และยิ่งลงทุนความเสี่ยงสูงมากเท่าไร ยิ่งต้องกระจายความเสี่ยงมากเท่านั้น เช่น หากลงทุนในหุ้นกู้ High Yield หรือหุ้นกู้ Rating ต่ำ ควรกระจายเงินลงทุนในหุ้นกู้หลายๆ ตัว หลายบริษัท และทำให้เงินลงทุนในหุ้นกู้ High Yield แต่ละตัวมีสัดส่วนน้อยที่สุดเมื่อเทียบกับพอร์ตลงทุนโดยรวม เพื่อป้องกันโอกาสไม่พึงประสงค์ หลังจากนั้นต้องไปดูประเภทของหุ้นกู้ด้วย หากรับความเสี่ยงได้สูงอาจไปลงทุนหุ้นกู้ด้อยสิทธิ หุ้นกู้ลักษณะคล้ายทุนได้บ้างเป็นส่วนหนึ่งในพอร์ตโดยรวม หรืออาจกระจายความเสี่ยงโดยการลงทุนผ่านกองทุนรวมตราสารหนี้ที่มีผู้จัดการกองทุนช่วยบริหารจัดการแทนเรา

อีกประการ นอกจากกระจายความเสี่ยงทั้งในแง่ Rating ของหุ้นกู้ ประเภทหุ้นกู้แล้ว หากรับความเสี่ยงอัตราแลกเปลี่ยนได้ก็อาจกระจายความเสี่ยงด้วยการไปลงทุนในต่างประเทศด้วย ไม่จำเป็นต้องเลือกลงทุนหุ้นกู้อยู่แต่ในประเทศอย่างเดียว ซึ่งในปัจจุบันมีกองทุนรวมที่ไปลงทุนหุ้นกู้ในต่างประเทศให้เลือกเต็มไปหมด และบางครั้งก็อาจมีโอกาสได้รับผลตอบแทนที่สูงกว่าด้วย เนื่องจากดอกเบี้ยในต่างประเทศที่ปรับขึ้นมามากและอยู่ในระดับสูงกว่าไทย โดยเฉพาะการลงทุนในตราสารหนี้สกุลเงินดอลลาร์สหรัฐที่ลงทุนในระยะสั้นๆ ก็มีโอกาสได้รับผลตอบแทนเป็นดอกเบี้ยรับกว่า 5% และถึงแม้จะมีความเสี่ยงอัตราแลกเปลี่ยน แต่การมีสินทรัพย์ในต่างประเทศจะช่วยให้พอร์ตลงทุนโดยรวมมีความสมดุลมากขึ้น เมื่อเทียบกับการลงทุนในประเทศเพียงอย่างเดียว

เมื่อเตรียมตัวมาอย่างดี สแกนหุ้นกู้ในประเด็นสำคัญที่ต้องประเมินอย่างรอบด้านแล้ว ไม่ว่าจะเป็นอันดับความน่าเชื่อถือ ประเภทหุ้นกู้ ข้อมูลด้านบรรษัทภิบาล การวิเคราะห์งบการเงิน รวมถึงกระจายการลงทุนลดความเสี่ยงแล้ว เพียงเท่านี้ก็เหมือนเติมภูมิคุ้มกันให้พอร์ตลงทุนแบบรอบด้าน ไม่ว่าจะเกิดเหตุการณ์อะไรขึ้น พอร์ตลงทุนก็รับมือไหว

ข้อมูล ณ วันที่ 30 มิถุนายน 2566

บทความโดย คุณศรชัย สุเนต์ตา ผู้ช่วยผู้จัดการใหญ่ ผู้บริหารสายงาน Investment Office and Product และผู้ช่วยผู้จัดการใหญ่ ผู้บริหารฝ่าย SCB CIO Office ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

ที่มา

The Standard Wealth