ฉันต้องการ

ลิงก์ที่เกี่ยวข้อง

บริการสำหรับลูกค้า

ลิงก์ที่เกี่ยวข้อง

ช่องทาง Digital Banking

ลิงก์ที่เกี่ยวข้อง

ผลิตภัณฑ์ Digital Banking

โซลูชั่น

คำค้นหาที่แนะนำ

ผลการค้นหา "{{keyword}}" ไม่ปรากฎแต่อย่างใด

ข้อแนะนำในการค้นหา

- ตรวจสอบความถูกต้องของข้อความ

- ตรวจสอบภาษาที่ใช้ในการพิมพ์

- เปลี่ยนคำใหม่ กรณีไม่พบผลการค้นหา

การใช้และการจัดการคุกกี้

ธนาคารมีการใช้เทคโนโลยี เช่น คุกกี้ (cookies) และเทคโนโลยีที่คล้ายคลึงกันบนเว็บไซต์ของธนาคาร เพื่อสร้างประสบการณ์การใช้งานเว็บไซต์ของท่านให้ดียิ่งขึ้น โปรดอ่านรายละเอียดเพิ่มเติมที่ นโยบายการใช้คุกกี้ของธนาคาร

การใช้และการจัดการคุกกี้

ธนาคารมีการใช้เทคโนโลยี เช่น คุกกี้ (cookies) และเทคโนโลยีที่คล้ายคลึงกันบนเว็บไซต์ของธนาคาร เพื่อสร้างประสบการณ์การใช้งานเว็บไซต์ของท่านให้ดียิ่งขึ้น โปรดอ่านรายละเอียดเพิ่มเติมที่ นโยบายการใช้คุกกี้ของธนาคาร

- ลูกค้าบุคคล

- Stories & Tips

- ครัวเรือนไทยพร้อมหรือไม่กับโลกที่มีความเสี่ยงมากขึ้น?

- ลูกค้าบุคคล

- ...

- ครัวเรือนไทยพร้อมหรือไม่กับโลกที่มีความเสี่ยงมากขึ้น?

ครัวเรือนไทยพร้อมหรือไม่กับโลกที่มีความเสี่ยงมากขึ้น?

“People face substantial, even catastrophic, risk throughout most of the developing countries of the world. […] Even in developing countries such as Thailand, with modest per capita incomes on average, farmers in one locality can face fluctuations in net income that are substantial relative to other localities or to the nation as a whole.” – Robert M. Townsend (1995, Journal of Economic Perspectives)

ครัวเรือนเผชิญความเสี่ยงจากรายได้ที่เปลี่ยนแปลงผันผวน ซึ่งจะส่งผลต่อการใช้จ่ายและคุณภาพชีวิต Decron (2002) แบ่งความเสี่ยงต่อรายได้ออกเป็น

1.

‘ความเสี่ยงร่วม’

ที่เกิดขึ้นกับทุกครัวเรือนพร้อมกัน เช่น วิกฤตเศรษฐกิจ หรือภัยธรรมชาติ

2.

‘ความเสี่ยงเฉพาะตัว’

เช่น ผลผลิตทางการเกษตรต่ำกว่าคาดจากปัจจัยเฉพาะของพื้นที่เพาะปลูก หรือหัวหน้าครอบครัวเจ็บป่วยส่งผลให้ครัวเรือนขาดรายได้

ก่อนอื่นต้องขอเกริ่นถึงโครงสร้างด้านพลังงานในยุโรป เพื่อให้เราสามารถวิเคราะห์ถึงสถานการณ์ในปัจจุบันได้ดีขึ้น

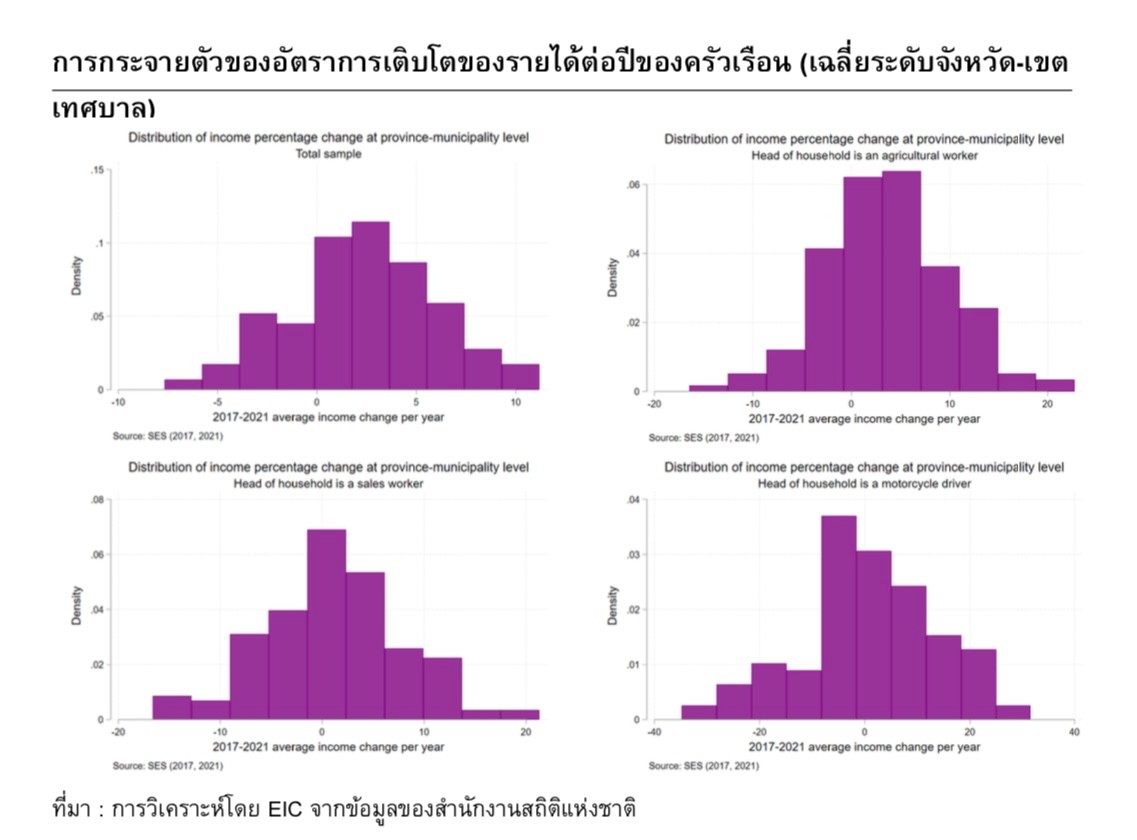

ความเสี่ยงเฉพาะตัวมีอิทธิพลอย่างมากต่อรายได้ของครัวเรือนไทย เมื่อประยุกต์วิธีการศึกษาของ Townsend (1995) เพื่อวัดอิทธิพลของความเสี่ยงเฉพาะตัวต่อรายได้เฉลี่ยของครัวเรือนไทย โดยใช้ข้อมูลการสำรวจภาวะเศรษฐกิจและสังคมของครัวเรือน (SES) ในปี 2017 และปี 2021 พบว่าการกระจายตัวของอัตราการเติบโตของรายได้ต่อปีอยู่ที่ 3.66% หรือคิดเป็นประมาณ 1.5 เท่าของอัตราการเติบโตเฉลี่ย (2.42%) (รูปที่ 1) และพบว่าความเสี่ยงร่วมในระดับภูมิภาคหรือการอาศัยอยู่ในหรือนอกเขตเทศบาลสามารถอธิบายการกระจายตัวของรายได้เฉลี่ยได้เพียง 11.45%

ความเสี่ยงเฉพาะตัวยังคงมีอิทธิพลมาก เมื่อมองลึกลงไปในระดับอาชีพ เช่น เมื่อลองคำนวณการกระจายตัวของอัตราการเติบโตของรายได้ในกลุ่มครัวเรือนที่หัวหน้าครัวเรือนเป็นเกษตรกร เราพบว่าการกระจายตัวของอัตราการเติบโตสูงกว่าอัตราการเติบโตเฉลี่ยประมาณ 1.7 เท่า ขณะที่ความเสี่ยงร่วมสามารถอธิบายการกระจายตัวของรายได้เฉลี่ยได้เพียง 1.57% ในขณะที่ความเสี่ยงเฉพาะตัวยิ่งมีบทบาทมากขึ้นในกลุ่มครัวเรือนที่หัวหน้าครัวเรือนเป็นผู้จำหน่ายสินค้า ซึ่งการกระจายตัวสูงกว่าค่าเฉลี่ยประมาณ 6.1 เท่า และความเสี่ยงร่วมอธิบายการกระจายตัวได้เพียง 7.38%

ครัวเรือนอาจต้องเผชิญกับความเสี่ยงเฉพาะตัวที่รุนแรงขึ้น เมื่อมองบริบททางเศรษฐกิจของโลกและไทยที่เผชิญกับความผันผวน (Volatility) ความไม่แน่นอน (Uncertainty) ความซับซ้อน (Complexity) และความคลุมเครือ (Ambiguity) มากขึ้น ไม่ว่าจะเกิดขึ้นจากโรคระบาด ความเสี่ยงด้านภูมิรัฐศาสตร์ หรือสภาพอากาศ ความเสี่ยงเหล่านี้อาจถูกส่งผ่านหรือแผ่ขยายผ่านห่วงโซ่อุปทาน กลายเป็นความเสี่ยงเฉพาะตัวที่ส่งผลกระทบต่อครัวเรือนไทยแตกต่างกันไป น่าสนใจว่าครัวเรือนไทยมีความพร้อมรับมือกับความเสี่ยงเฉพาะตัวมากแค่ไหน?

ครัวเรือนไทยเปราะบางต่อความเสี่ยงเฉพาะตัว

ในขณะที่ความเสี่ยงเฉพาะตัวมีขนาดใหญ่ ครัวเรือนไทยจำนวนมากกลับยังมีภูมิคุ้มกันไม่พอ จากบทความฉบับที่แล้ว ข้อมูล SES ในปี 2021 ชี้ว่ามีครัวเรือนไทยกว่า 7 ล้านครัวเรือนมีปัญหารายได้ไม่พอรายจ่าย โดยคิดเป็นสัดส่วนถึง 31.8% ของครัวเรือนไทย ส่วนอีก 8.9% มีรายได้สูงกว่ารายจ่ายไม่ถึง 5% ครัวเรือนที่มีรายได้ไม่พอรายจ่ายจะมีเงินออมไม่เพียงพอรองรับผลกระทบจากความเสี่ยงเฉพาะตัว เมื่อขาดรายได้ ครัวเรือนจึงต้องก่อหนี้ และหากครัวเรือนเข้าไม่ถึงสินเชื่อในระบบก็จำเป็นต้องขอสินเชื่อนอกระบบซึ่งคิดอัตราดอกเบี้ยสูงกว่ามาก นี่อาจเป็นเหตุผลสำคัญที่ครัวเรือนไทยติดกับดักหนี้ได้ง่าย

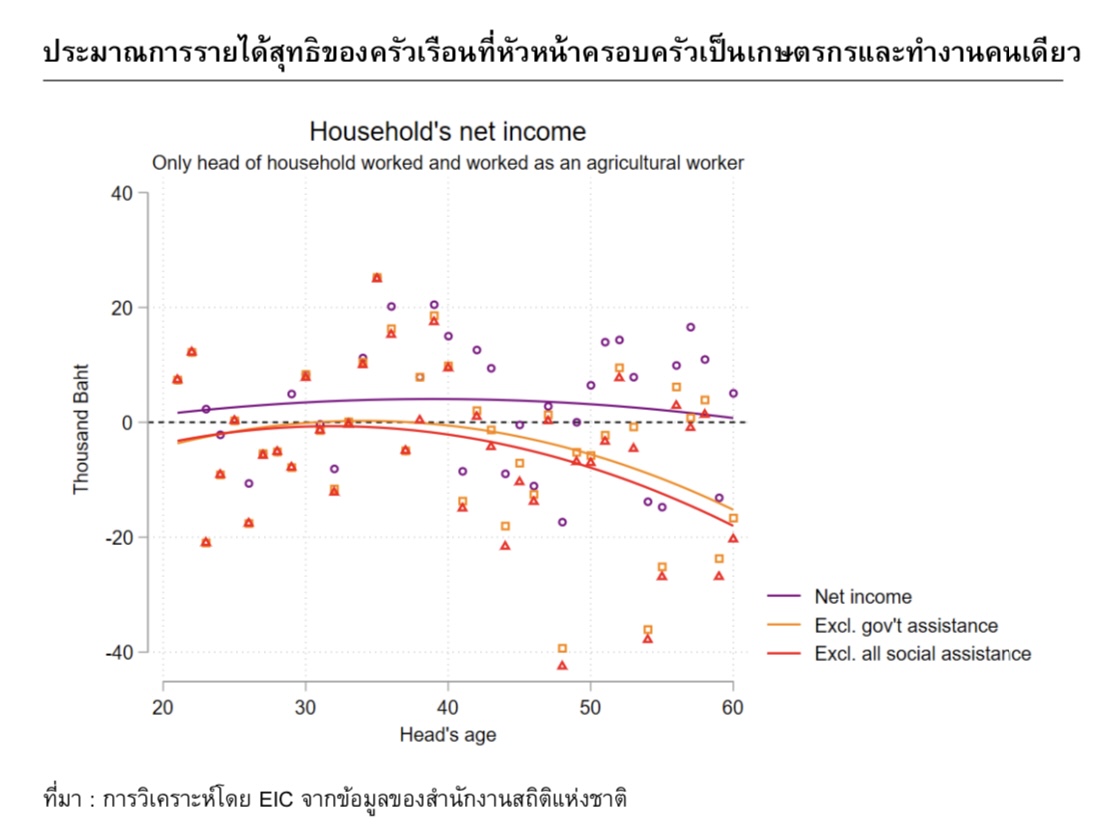

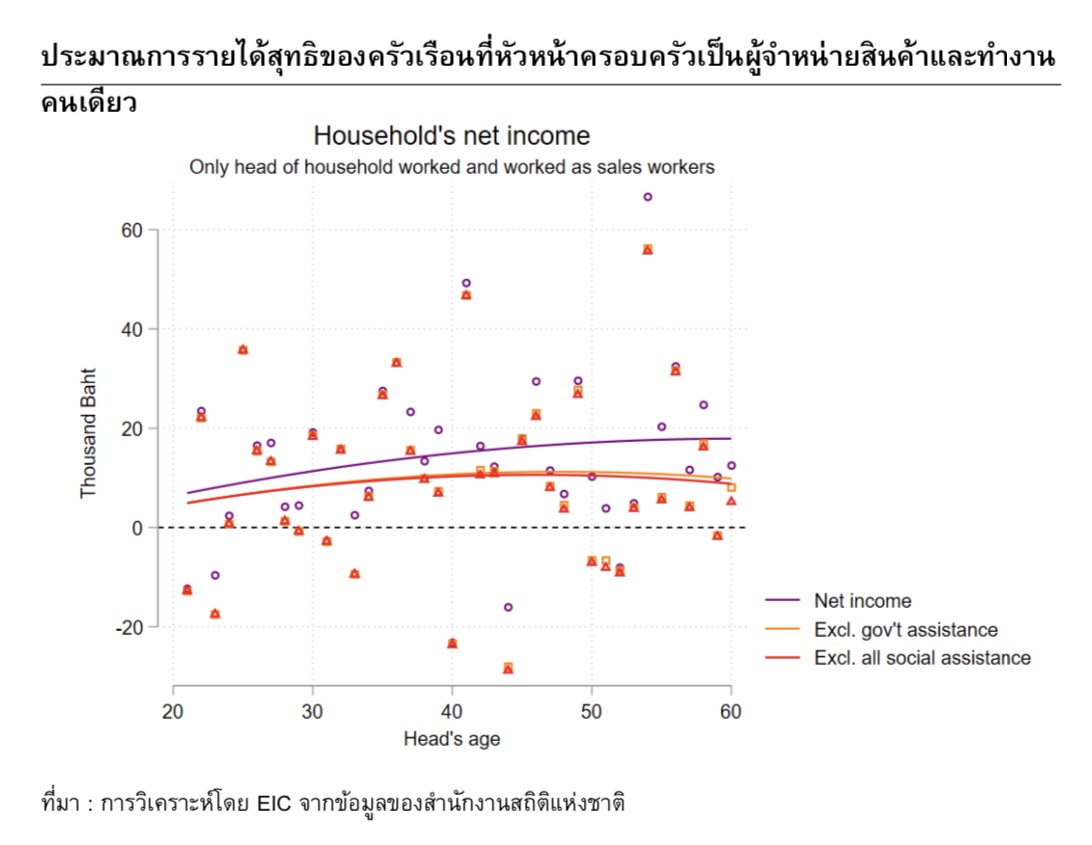

ความเปราะบางของครัวเรือนไทยสะท้อนชัดเมื่อติดตามกระแสรายได้และรายจ่ายตลอดช่วงอายุของครัวเรือน บทความนี้ใช้ข้อมูล SES จำลองรายได้สุทธิ (รายได้ลบรายจ่าย) ของกลุ่มครัวเรือนตามอาชีพที่หัวหน้าครัวเรือนไทยประกอบอาชีพมากที่สุด 2 อันดับแรก คือเกษตรกรและผู้จำหน่ายสินค้า โดยแบ่งรายได้สุทธิเป็น 3 กรณี คือ

1. รายได้สุทธิรวมรายได้ทุกประเภท (Net Income)

2. รายได้สุทธิไม่รวมรายได้จากเงินช่วยเหลือแบบให้เปล่าของภาครัฐ (Net Income Excluding Government Assistance)

3. รายได้สุทธิไม่รวมรายได้จากเงินสะสมกับกองทุนของภาครัฐ เงินช่วยเหลือแบบให้เปล่าจากภาครัฐ และเงินโอนจากภายนอกครัวเรือน (Net Income Excluding all Social Assistance)

ข้อมูลในรูปที่ 2 และ 3 บ่งชี้ว่า

1.

ครัวเรือนตัวอย่างมีรายได้สูงกว่ารายจ่ายไม่มาก

แม้ในช่วงที่หัวหน้าครอบครัวอายุ 35-55 ปี ซึ่งน่าจะมีศักยภาพในการหารายได้มากที่สุด เช่น ครัวเรือนที่มีหัวหน้าครัวเรือนเป็นเกษตรกรและทำงานคนเดียวมีรายได้สุทธิสูงสุดประมาณ 5,000 บาทต่อปี ขณะที่ครัวเรือนที่มีหัวหน้าครัวเรือนเป็นผู้จำหน่ายสินค้าและทำงานคนเดียวมีรายได้สุทธิสูงสุดประมาณ 20,000 บาทต่อปีเท่านั้น ข้อมูลสะท้อนว่าครัวเรือนเปราะบางต่อความเสี่ยงต่อรายได้และมีโอกาสสะสมเงินออมอย่างจำกัด หากคำนวณเร็วๆ ครัวเรือนที่มีหัวหน้าครัวเรือนเป็นเกษตรกรและทำงานคนเดียวจะมีโอกาสเก็บเงินได้มากที่สุดแค่ประมาณ 75,000-100,000 บาทเท่านั้น

2.

ครัวเรือนตัวอย่างพึ่งพากลไกภาครัฐ

โดยจะเห็นว่ารายได้สุทธิจะลดลงอย่างมากหากไม่นับรายได้จากเงินช่วยเหลือแบบให้เปล่าของภาครัฐ โดยเฉพาะครัวเรือนที่มีหัวหน้าครัวเรือนเป็นเกษตรกร ที่รายได้สุทธิเมื่อไม่นับเงินช่วยเหลือของรัฐติดลบเกือบตลอดทุกช่วงเวลาของชีวิต ขณะที่ครัวเรือนที่มีหัวหน้าครัวเรือนเป็นผู้จำหน่ายสินค้าจะมีรายได้สุทธิลดลงกว่าครึ่ง

ข้อบ่งชี้ทั้ง 2 ข้อสะท้อนถึงความเปราะบางของครัวเรือนไทย และความจำเป็นที่จะต้องเพิ่มทางเลือกและประสิทธิผลของกลไกจัดการความเสี่ยงต่อรายได้ เพื่อให้ครัวเรือนไทยรับมือกับความเสี่ยงเฉพาะตัวต่อรายได้ได้ดีขึ้นและหลีกเลี่ยงกับดักหนี้ครัวเรือนไทยเข้าถึงเครื่องมือจัดการความเสี่ยง แต่ยังไม่เพียงพอ

ครัวเรือนจัดการความเสี่ยงเฉพาะตัวอย่างไร?

วิธีที่ใกล้ตัวที่สุดคือ Self-Insurance หรือการประกันตัวเอง โดยการเก็บออมหรือซื้อสินทรัพย์เพื่อสำรองไว้ใช้ในยามที่ขาดรายได้ หากเงินออมไม่พอ ครัวเรือนอาจกู้ยืมจากสถาบันการเงิน อย่างไรก็ดี ลำพัง Self-Insurance อาจไม่พอรองรับความเสี่ยงต่อรายได้ โดยเฉพาะครัวเรือนไทยหลายกลุ่มที่มีรายได้ไม่พอรายจ่ายจึงออมเงินได้น้อย

นอกจาก Self-Insurance ครัวเรือนไทยยังมีกลไกในการแชร์ความเสี่ยง (Risk-Sharing) ซึ่งหมายถึงการถ่ายโอนและกระจายความเสี่ยงระหว่างครัวเรือน โดยครัวเรือนสามารถแชร์ความเสี่ยงระหว่างกันผ่าน

1.

‘กลไกที่ไม่เป็นทางการ’

ไม่ว่าจะเป็นการแชร์ความเสี่ยงภายในครัวเรือน (การให้หรือให้ยืมเงินกันระหว่างสมาชิกในครัวเรือน) การแชร์ความเสี่ยงกับครัวเรือนใกล้เคียง (การยืมเงินจากเพื่อนบ้าน) หรือการแชร์ความเสี่ยงภายในกลุ่มบุคคล (เช่น สหกรณ์หมู่บ้าน หรือสมาคมวิชาชีพ)

2.

‘กลไกที่เป็นทางการ’

ซึ่งแบ่งเป็น ‘ตลาดประกันภัย’ นั่นคือการซื้อกรมธรรม์ประกันภัยให้บริษัทประกันภัยเป็นผู้รวม (Pooling) กระจายและบริหารจัดการความเสี่ยง หรือ ‘กลไกภาครัฐ’ ที่แบ่งเป็น Social Assistance หมายถึงมาตรการช่วยเหลือเยียวยาหรือเงินสวัสดิการสังคมที่ภาครัฐให้เปล่าโดยที่ครัวเรือนไม่ต้องจ่ายเงินสมทบ และ Social Insurance คือเงินกองทุนซึ่งภาครัฐและครัวเรือนจ่ายเงินสมทบสะสมไว้ใช้ในยามที่ขาดรายได้ หรือเกษียณอายุ เช่น กองทุนประกันสังคม และกองทุนการออมแห่งชาติ

กลไกที่ไม่เป็นทางการมีบทบาทสำคัญโดยเฉพาะกับครัวเรือนในชนบท แต่ก็มีพลังจำกัด โดยเฉพาะครัวเรือนในพื้นที่ที่ประสบปัญหารายได้ไม่พอรายจ่ายเหมือนกัน

นอกจากนี้ เมื่อความเป็นเมืองเพิ่มขึ้น กลไกที่ไม่เป็นทางการจะมีบทบาทน้อยลง เพราะการสร้างความสัมพันธ์ระหว่างครัวเรือนในเขตเมืองจนวางใจที่จะแชร์ความเสี่ยงระหว่างกันอาจยากกว่าครัวเรือนชนบท

เมื่อกลไกที่ไม่เป็นทางการมีบทบาทจำกัด ครัวเรือนไทยจึงพึ่งพิงกลไกที่เป็นทางการอย่างมาก โดยเฉพาะกลไกภาครัฐ ดังจะเห็นได้จากสัดส่วนบทบาทของรายได้จาก Social Assistance และ Social Insurance ในการยกเส้นรายได้สุทธิตลอดช่วงอายุของครัวเรือนในรูปที่ 2 และ 3

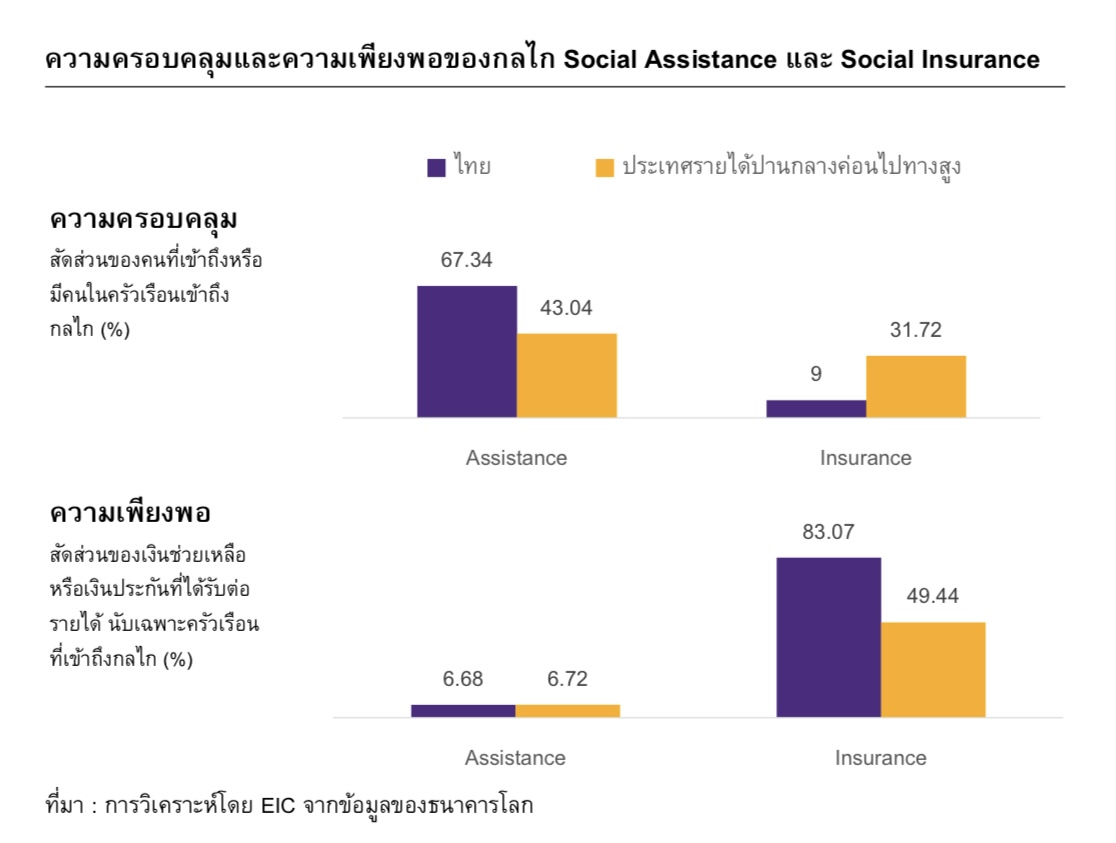

แต่กลไกทั้งสองประเภทก็มีข้อจำกัดคนละแบบ โดยข้อมูลของธนาคารโลกในรูปที่ 4 ระบุว่า Social Assistance ของไทยมีความครอบคลุม (วัดจากสัดส่วนของคนที่เข้าถึงหรือมีคนในครัวเรือนเข้าถึงกลไกดังกล่าว) และให้เงินช่วยเหลือ (สัดส่วนของเงินช่วยเหลือหรือเงินประกันที่ได้รับต่อรายได้ นับเฉพาะครัวเรือนที่เข้าถึงกลไก) ใกล้เคียงกับประเทศในระดับการพัฒนาเดียวกัน แต่จะเห็นข้อจำกัดว่าจำนวนเงินไม่ได้สูงนักเมื่อเทียบกับรายได้ ซึ่งเป็นธรรมชาติของ Social Assistance ในทางตรงกันข้าม Social Insurance ของไทยยังไม่ครอบคลุมเมื่อเทียบกับประเทศในระดับการพัฒนาเดียวกัน แม้จะมีสัดส่วนของเงินช่วยเหลือต่อรายได้สูงกว่าก็ตาม

นอกจากนี้ งานวิจัย ‘ทำอย่างไรจะสูงวัยแบบไม่ยากจน: ตอนที่ 1 ระบบประกันสังคมไทย’ ยังชี้ว่าการออกแบบ Social Insurance ของไทยยังมีข้อบกพร่อง อาทิ ระบบประกันของไทยไม่ได้ปรับเงื่อนไขให้เหมาะสมกับโครงสร้างของประชากรที่เปลี่ยนแปลงไป เช่น ยังกำหนดอายุที่ผู้ประกันตนมีสิทธิขอรับบำนาญไว้ที่ 55 ปี มาตั้งแต่ปี 1998 ในขณะที่อายุขัยเฉลี่ยของคนไทยเพิ่มขึ้นมาอยู่ที่ 77 ปี (ในปี 2018) ทำให้ครัวเรือนไทยมีเวลาสะสมเงินเท่าเดิมแต่มีช่วงเวลาที่ต้องพึ่งเงินบำนาญยาวนานขึ้น นอกจากนี้ เงินบำนาญยังไม่ได้ปรับตามค่าครองชีพที่สูงขึ้นมากเท่าที่ควรอีกด้วย

ตลาดประกันภัยมีศักยภาพที่จะรับประกันความเสี่ยงเฉพาะต่อรายได้ของครัวเรือนไทย

บทบาทที่น้อยลงของกลไกที่ไม่เป็นทางการ และข้อจำกัดของ Social Assistance และ Social Insurance บ่งชี้โอกาสของ ‘ตลาดประกัน’ ที่จะเข้ามาปิดช่องว่าง แม้ตลาดประกันภัยมีขนาดค่อนข้างใหญ่เมื่อเทียบมูลค่าของเบี้ยประกันภัยต่อ GDP เทียบกับประเทศในระดับการพัฒนาเดียวกัน แต่ยังมีผู้มีรายได้น้อยและธุรกิจขนาดเล็กจำนวนมากที่เข้าไม่ถึงตลาดประกันภัย หรือเข้าถึงไม่พอ

อุปสรรคสำคัญที่ทำให้ผู้มีรายได้น้อยและธุรกิจขนาดเล็กเข้าไม่ถึงตลาดประกัน คือปัญหาความไม่สมบูรณ์ของข้อมูลข่าวสาร ผู้รับประกันมักไม่มีข้อมูลความเสี่ยงของลูกค้า เช่น ลูกค้าอาจไม่มีประวัติทางการเงิน หรือการเก็บข้อมูลมีต้นทุนสูง ส่วนหนึ่งเพราะผู้รับประกันเข้าไม่ถึงครัวเรือนที่อยู่ในพื้นที่ชนบทหรือพื้นที่ห่างไกล นอกจากนี้ ครัวเรือนอาจไม่คุ้นเคยกับการทำธุรกรรมทางการเงิน โดยเฉพาะการศึกษาสัญญาประกันที่ซับซ้อน ปัญหาความไม่สมบูรณ์ของข้อมูลข่าวสารทำให้การรับประกันมีความเสี่ยงสูง และมีต้นทุนสูงจึงไม่คุ้มค่าที่จะทำตลาด

แต่ปัจจุบัน เทคโนโลยีด้านการประกันภัยรุดหน้าไปมาก ผู้รับประกันภัยสามารถเข้าถึงข้อมูลของผู้เอาประกันได้มากขึ้นผ่านเทคโนโลยีสารสนเทศ อาทิ แพลตฟอร์มดิจิทัล ผนวกกับเทคโนโลยีการสำรวจข้อมูลระยะไกล (Remote Sensing) ที่ช่วยสร้างข้อมูลความเสี่ยงใหม่ เช่น เซ็นเซอร์ตรวจวัดสภาพอากาศและคุณภาพดิน

นอกจากจะมีข้อมูลมากขึ้นแล้ว ผู้รับประกันยังมีแบบจำลองและเทคโนโลยีในการวิเคราะห์ข้อมูลความเสี่ยงที่มีประสิทธิภาพ ซึ่งจะช่วยให้ผู้รับประกันเข้าใจความเสี่ยงของผู้เอาประกันมากขึ้น จึงเห็นโอกาสในการรวม (Pooling) และกระจายความเสี่ยง อีกทั้งยังสามารถออกแบบสัญญาประกันที่เหมาะสมกับลักษณะความเสี่ยงและความต้องการของลูกค้า

หนึ่งในตัวอย่างที่มีชื่อเสียง คือ ACRE Africa ซึ่งเป็นบริษัทเอกชนที่รับประกันภัยพืชผลให้กับเกษตรกรกว่า 8.5 ล้านคนในพื้นที่ชนบทของประเทศเคนยา รวันดาและแทนซาเนีย โดย ACRE Africa ต่อยอดองค์ความรู้ด้านการรับประกันพืชผล และการใช้ Remote Sensing จาก Global Index Insurance Facility ของธนาคารโลก และ Kenya Livestock Insurance Program ของรัฐบาลเคนยา เพื่อออกแบบผลิตภัณฑ์ประกันภัยและวางกลยุทธ์การดำเนินธุรกิจประกันที่ยั่งยืน

สำหรับไทย ข้อมูลการกระจายตัวของอัตราการเติบโตของรายได้ในรูปที่ 1 ที่พบว่ามีทั้งพื้นที่ที่รายได้เติบโตและหดตัวบอกถึงความเป็นไปได้ที่จะรวมและกระจายความเสี่ยงเฉพาะตัวของครัวเรือนไทยทั้งในระดับประเทศและกลุ่มอาชีพ นอกจากนี้ บทความเรื่อง ‘มิติใหม่ของข้อมูลความเสี่ยงภาคเกษตรกับการพัฒนาระบบการประกันภัยพืชผลที่ยั่งยืน’ ยังชี้ให้เห็นโอกาสในการรวมและกระจายความเสี่ยงระหว่างพื้นที่และฤดูเพาะปลูกข้าวนาปีและข้าวนาปรัง เช่น การรวมความเสี่ยงจากการเพาะปลูกข้าวระหว่างภาคใต้กับภาคอีสาน หรือระหว่างข้าวนาปีกับข้าวนาปรังซึ่งมีฤดูปลูกต่างกัน ข้อมูลเหล่านี้สะท้อนศักยภาพและโอกาสในการทำตลาดประกันสำหรับความเสี่ยงเฉพาะตัวของครัวเรือนไทยให้ลึกและทั่วถึงขึ้น

ช่องว่าง = โอกาส

ความเสี่ยงเฉพาะต่อรายได้มีอิทธิพลอย่างยิ่งต่อคุณภาพชีวิตของครัวเรือนไทย โดยเฉพาะอย่างยิ่งครัวเรือนที่เปราะบางเพราะมีรายได้ไม่พอรายจ่ายและมีเงินออมจำกัด การขาดรายได้ติดต่อกันไม่กี่ครั้งอาจส่งผลให้ครัวเรือนติดกับดักหนี้ไปตลอดชีวิต กลไกในการบริหารจัดการความเสี่ยงต่อรายได้จึงมีความสำคัญอย่างมาก ปัจจุบัน แม้ครัวเรือนไทยจะเข้าถึงความช่วยเหลือและการประกันจากภาครัฐ แต่เครื่องมือที่มีก็มีข้อจำกัดเฉพาะตัวและอาจยังไม่เพียงพอ จึงเป็นช่องว่าง (Gap) ในระบบนิเวศการประกันความเสี่ยงต่อรายได้ที่ภาครัฐและเอกชนจะต้องร่วมคิดหาวิธีเติมเต็ม

ในขณะเดียวกัน ช่องว่างหมายถึงโอกาสดำเนินธุรกิจประกันภัยที่จะสร้างผลประโยชน์ยั่งยืนให้กับทั้งครัวเรือนไทยและผู้รับประกัน ในอนาคต ผู้รับประกันจะสามารถออกแบบและเสนอสัญญาประกันที่ตอบโจทย์ มีต้นทุนต่ำลง จึงเป็นทั้งโอกาสทางธุรกิจของผู้รับประกันภัยที่จะเข้าสู่ตลาดใหม่ และเป็นโอกาสของครัวเรือนไทยที่จะเข้าถึงกลไกในการบริหารความเสี่ยงต่อรายได้ ซึ่งเป็นบันไดสู่คุณภาพชีวิตที่ดีขึ้น

“If through insurance we can help people to become more healthy and productive and prevent impoverishment when they get sick, then we really need to focus on what is stopping us from doing so” – Queen Máxima of the Netherlands สุนทรพจน์จาก Access to Health Insurance Conference ประเทศเนเธอร์แลนด์ มิถุนายน 2012

ข้อมูล ณ วันที่ 31 สิงหาคม 2565

บทความโดย ดร.สมประวิณ มันประเสริฐ รองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหารกลุ่มงาน Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์

ที่มา :

The Standard Wealth